Tổng Cục Thống kê mới đây đưa ra con số giật mình: Trong 5 tháng đầu năm 2021, có gần 60.000 doanh nghiệp rời khỏi thị trường, tăng 23% so với cùng kỳ. Như vậy, trung bình mỗi tháng gần 12.000 doanh nghiệp phải dừng cuộc chơi (tương đương mỗi ngày 400 doanh nghiệp).

Đáng nói là, ngoài việc phải chống chọi với COVID-19, doanh nghiệp còn oằn mình gánh khoản nợ ngân hàng, khi mà nhiều ngân hàng thiếu đồng cảm với khó khăn chưa từng có của doanh nghiệp.

Dịch COVID-19 chưa biết khi nào chấm dứt khiến doanh nghiệp Việt phải sống trong cảnh "chết lâm sàng", không thể hồi phục suốt gần 2 năm nay. Nhiều doanh nghiệp đã bị đại dịch thổi bay khỏi thị trường, trong đó có không ít doanh nghiệp lớn.

Ngoài việc phải sinh tồn giữa bộn bề khó khăn khiến sức đề kháng ngày càng cạn kiệt thì một nguyên nhân nữa khiến doanh nghiệp không thể chống đỡ nổi tác động của COVID-19 đó là do vẫn phải gánh nguồn vốn vay ngân hàng. Hoặc ở chiều ngược lại, doanh nghiệp bị ngân hàng từ chối rót tiền với hàng loạt lý do.

Nhiều ông chủ doanh nghiệp đã phải thốt lên: vay vốn ngân hàng còn "khó hơn lên giời".

Doanh nghiệp vận tải kêu trời vì không được ngân hàng cho giãn, hoãn nợ.

Trò chuyện với VTC News, ông Đinh Minh Tuấn - Phó Giám đốc Công ty CP Du lịch Dịch vụ quốc tế Du ngoạn Việt Nam - không giấu được sự bức xúc và thất vọng. Ông Tuấn cho hay, doanh nghiệp của ông hoạt động trong lĩnh vực du lịch, vận tải. Khi cơn bão COVID-19 quét qua, đây là những ngành nghề chịu cảnh điêu đứng đầu tiên. Nhưng dù gặp thiệt hại nặng nề và đã tìm đủ mọi cách thuyết phục, doanh nghiệp của ông vẫn gần như không nhận được sự hỗ trợ cần thiết từ phía ngân hàng.

"Ngoài đợt giãn nợ 3 tháng đầu năm 2020 theo đúng chủ trương của Chính phủ thì ngân hàng không có thêm động thái nào chia sẻ khó khăn với chúng tôi", ông Tuấn nói.

Theo ông Tuấn, công ty của ông có khoản vay ngân hàng hơn 2 tỷ đồng để mua thêm 3 xe vận chuyển hành khách. Đại dịch ập đến khiến doanh nghiệp gặp khó khăn, ban lãnh đạo đành nhiều lần gửi đơn xin hoãn, giãn nợ. Nhưng lần nào cũng không được phía ngân hàng chấp nhận vì lý do “tỷ lệ vay/giá trị tài sản đảm bảo vượt quy định”.

“Khi mua xe, tôi vay ngân hàng 700 triệu đồng/xe. Tuy nhiên, theo thời gian, giá trị xe sẽ giảm mạnh. Vì vậy, đến giờ phía ngân hàng thẩm định giá xe chỉ còn 600 triệu đồng/xe, nên không chấp nhận hồ sơ xin giãn nợ của doanh nghiệp”, ông Tuấn cho hay.

Cũng theo ông Tuấn, từ đầu năm 2021 đến nay, doanh nghiệp của ông chỉ hoạt động được khoảng 20 ngày trong tháng 4. Sau đợt nghỉ dài ngày từ đầu năm đến sau Tết Nguyên đán, dịp 30/4 - 1/5, doanh nghiệp lại phải "treo xe" vì dịch tái phát. Doanh thu liên tục không có nhưng mỗi tháng, doanh nghiệp vẫn phải trả gốc và lãi cho khoản vay ngân hàng gần 60 triệu đồng.

Cũng không thể "điều đình" được với ngân hàng về việc hoãn, giãn nợ, anh Nguyễn Đình Tú, một chủ tàu đang hoạt động tại Vịnh Hạ Long (Quảng Ninh) thậm chí còn phải vay vốn ở bên ngoài, chấp nhận lãi cao để trả nợ ngân hàng.

Hàng trăm tàu du lịch ở Hạ Long không thể hoạt động nhưng doanh nghiệp vẫn phải oằn mình trả nợ ngân hàng.

Tháng 11/2020, anh Tú vay ngân hàng hơn 2 tỷ đồng để mua tàu chở khách, nhằm vớt vát lại khoản thua lỗ nặng nề sau những đợt dịch COVID-19 trước đó. Tuy nhiên, từ sau khi mua, tàu của anh chỉ chạy chở khách được hơn 10 ngày dịp 30/4 - 1/5, còn lại đều nằm đắp chiều ở cảng. Chính vì thế, nguồn thu từ con tàu mới mua chỉ như muối bỏ bể so với khoản nợ ngân hàng ngày càng đội lên. "Mỗi tháng, tôi phải trả cả gốc và lãi khoảng 45 triệu đồng, trong khi doanh thu thì không có", anh Tú nói.

Bước đường cùng, anh Tú nhiều lần gửi văn bản mong muốn ngân hàng cho hoãn khoản vay nhưng đều bị từ chối. Lý do ngân hàng đưa ra là các khoản vay sau ngày 1/6/2020 đều không thuộc diện được hỗ trợ.

Khó khăn chồng chất, trong khi nếu nợ ngân hàng thì nguy cơ bị tịch thu tài sản thế chấp là tàu. Vì vậy, anh Tú phải chấp nhận vay ngoài với lãi suất khá cao để trả ngân hàng.

Cụ thể, để vay 45 triệu đồng trả cho ngân hàng, mỗi tháng anh Tú phải trả lãi hơn 12 triệu đồng. Như vậy, trong khi doanh nghiệp không có doanh thu thì lại phải đối diện cảnh lãi mẹ đẻ lãi con, khiến anh Tú mỗi tháng phải gánh gần 60 triệu đồng tiền gốc và lãi.

“Dù sao thì khoản vay của tôi cũng nhỏ. Tôi không hiểu với doanh nghiệp nợ vài tỷ, thậm chí nhiều hơn, nếu ngân hàng không hỗ trợ thì họ sẽ giải quyết thế nào?”, anh Tú băn khoăn.

Không chỉ mình anh Tú, thảm cảnh "treo tàu" vì dịch và ngắc ngoải chờ chết do không biết bấu víu vào đâu đang diễn với rất nhiều chủ tàu, chủ doanh nghiệp tàu du lịch ở Hạ Long. Tính đến 31/5, đã có 240 khách hàng là các chủ tàu, chủ doanh nghiệp tàu du lịch vay hơn 1.876 tỷ đồng, trong đó, dư nợ bị ảnh hưởng bởi dịch COVID-19 là 1.670 tỷ đồng.

Trong đơn cầu cứu gửi Thủ tướng mới đây, Chi hội Tàu du lịch Quảng Ninh cũng đề xuất Ngân hàng Chính sách hỗ trợ cho vay vốn lưu động cho các doanh nghiệp bởi sau thời gian chống dịch COVID-19, doanh nghiệp đều lâm vào cảnh sức cùng lực kiệt. Đồng thời, đề nghị ngân hàng cho các doanh nghiệp đang có dự án đóng tàu dở dang được hưởng chính sách ưu đãi; chuyển đổi khoản vay ngắn hạn thành khoản vay trung hạn; giữ nguyên nhóm nợ đã được phân loại theo quy định của Ngân hàng Nhà nước, không chuyển nhóm doanh nghiệp thành nợ xấu do ảnh hưởng của dịch bệnh.

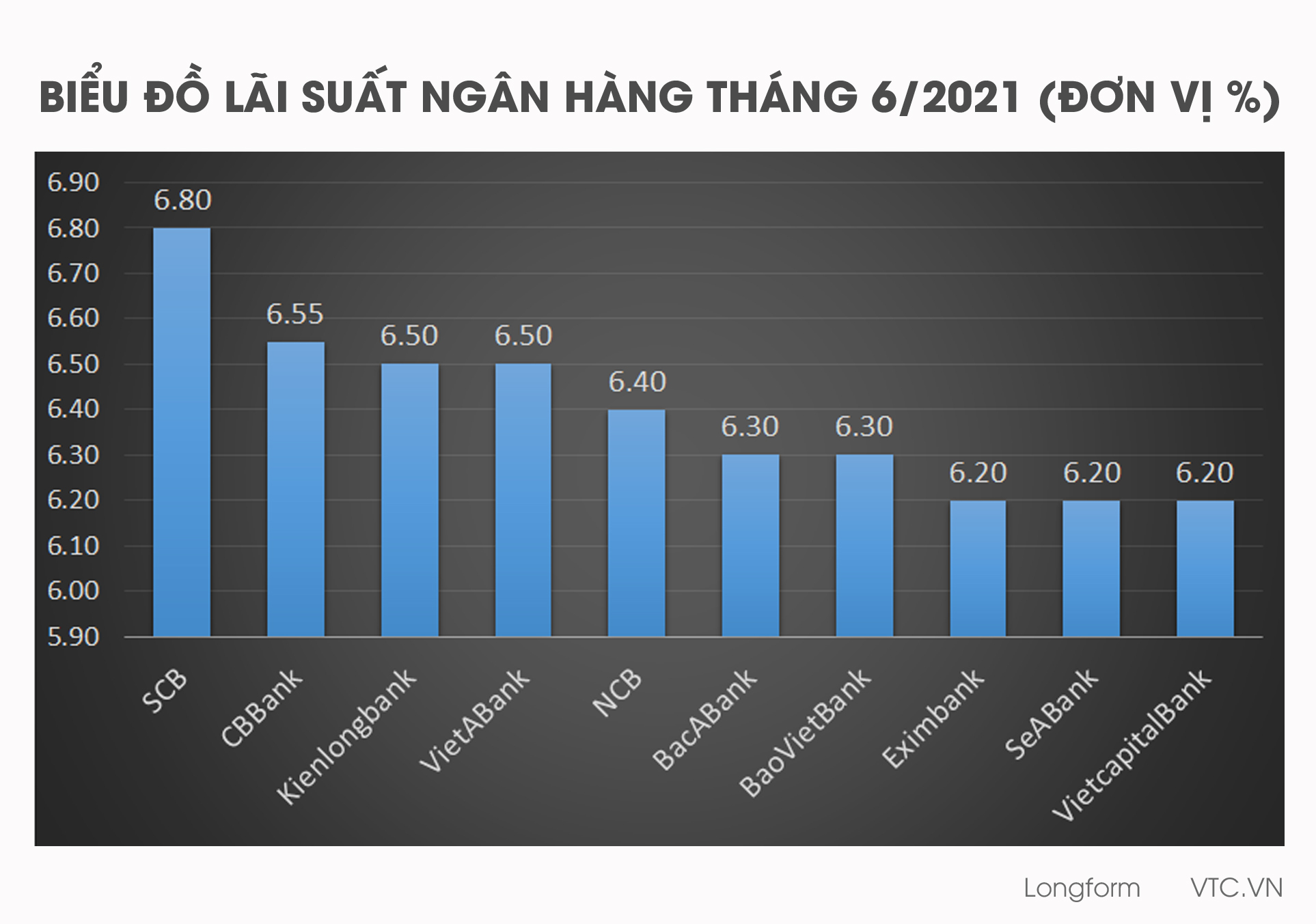

Không chỉ bị doanh nghiệp than phiền vì không chịu hoãn, giãn các khoản nợ, ngành ngân hàng còn bị cho là dửng dưng đứng ngoài nỗi lo của cộng đồng doanh nghiệp khi chỉ giảm “nhỏ giọt” lãi suất cho vay, trong khi lãi suất huy động giảm mạnh.

Ông Đồng Anh Tuấn - Chủ doanh nghiệp xây dựng Tuấn Dung (Hoàng Mai, Hà Nội) cho biết, doanh nghiệp của ông là chuyên xây nhà phân lô để bán. Khi vay ngân hàng khoảng 10 tỷ đồng, thời hạn 5 năm, doanh nghiệp của ông Tuấn được áp mức lãi suất ưu đãi năm đầu là 8%/năm, các năm sau bị cộng thêm biên độ 4%/năm. Tính ra, lãi suất cho vay dài hạn lên tới hơn gần 12%/năm. Trong khi lãi suất ngân hàng này đang huy động cho kỳ hạn từ 24- 60 tháng hiện chỉ có 5,3%/năm.

Không chỉ lĩnh vực bất động sản, nhiều doanh nghiệp ở lĩnh vực khác cũng kêu trời vì mức lãi suất cho vay quá cao. Đại diện một doanh nghiệp vận tải tại Hà Nội kể, muốn vay 5 tỷ đồng kỳ hạn 4 năm để mua ô tô tải phục vụ hoạt động vận chuyển, doanh nghiệp phải trả lãi suất năm đầu là 8,7%/năm, các năm sau cộng biên độ 4,3%/năm.

Trong khi doanh nghiệp chật vật bên bờ vực phá sản thì bức tranh ngành ngân hàng lại hoàn toàn ngược lại. Kết thúc quý 1/2021, hàng loạt ngân hàng ào ạt báo lãi.

Nhiều ngân hàng báo lãi lớn trong quý I/2021. (Ảnh minh họa)

Kết thúc quý 1/2021, ngân hàng Hàng hải Việt Nam (MSB) ước tính lãi đạt khoảng 1.200 tỷ đồng, cao gấp 4 lần cùng kỳ năm ngoái và hoàn thành 37% mục tiêu lợi nhuận cả năm. Năm nay, MSB đặt mục tiêu lợi nhuận ở mức 3.280 tỷ đồng, tăng 30% so với năm 2020.

Nhiều "ông lớn" trong ngành Vietcombank, Vietinbank cũng đạt những kết quả khả quan trong quý đầu năm. Cụ thể, lợi nhuận trước thuế quý 1 của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) đạt khoảng 7.000 tỷ đồng, tương đương 28% kế hoạch cả năm.

Trong khi đó, Ngân hàng TMCP Công thương Việt Nam (Vietinbank) ước lãi trước thuế quý đầu năm khoảng 7.000-8.000 tỷ đồng, chưa gồm phí trả trước từ hợp đồng bán bảo hiểm qua ngân hàng (bancassurance) độc quyền với Manulife. Đây là mức lợi nhuận rất cao so với những năm gần đây.

HDBank cũng vừa công bố kết quả kinh doanh với lãi quý 1 ước đạt trên 2.000 tỷ đồng, tăng 67% so với cùng kỳ năm 2020. Trong đó lợi nhuận riêng lẻ hơn 1.810 tỷ đồng, gấp gần 2 lần so với quý 1/2020. Dư nợ tín dụng quý 1/2021 của HDBank tăng khoảng 5,2%.

Lợi nhuận quý I/2021 của Ngân hàng SeAbank cũng đạt 698,3 tỷ đồng, tăng gần 2,3 lần so với cùng kỳ. Ngoài ra, tổng tài sản của SeABank đạt 184.302 tỷ đồng, tăng 24%; tiền gửi khách hàng đạt 115.198 tỷ đồng, tăng 16,8%; cho vay khách hàng cũng tăng 14,3% so với cùng kỳ, đạt 111.050 tỷ đồng.

Sự đối lập này khiến dư luận bức xúc đặt câu hỏi: Tại sao lãi lớn như thế nhưng ngân hàng không hỗ trợ doanh nghiệp, thậm chí còn "hút" những "giọt máu" cuối cùng của doanh nghiệp với những quy định cứng nhắc?

Lãnh đạo một ngân hàng thương mại cổ phần cho hay, có 2 lý do khiến lãi vay của ngân hàng chưa giảm tương ứng. Đó là ngân hàng vẫn còn tồn một lượng nhất định vốn huy động với lãi suất cao trước đây và nợ xấu tiềm ẩn có nguy cơ tăng buộc ngân hàng phải “neo” lãi suất cao (nhất là lãi vay mua nhà, mua xe) để phòng ngừa nợ xấu.

Trả lời báo chí gần đây, một lãnh đạo ngân hàng khác thì cho rằng, vấn đề “giải cứu” không chỉ nằm ở phía các ngân hàng thương mại mà còn đến từ những vướng mắc từ phía các doanh nghiệp, chẳng hạn như doanh nghiệp không đủ điều kiện vay vốn, nợ xấu, sử dụng vốn không mục đích hay phương án đi vay không hiệu quả.

Theo vị này, nếu không đảm bảo đáp ứng được quy định của pháp luật về tín dụng, về cho vay thì doanh nghiệp cũng phải chia sẻ với ngân hàng và chủ động trong phương án hoạt động của doanh nghiệp, tôn trọng yếu tố thị trường trong nền kinh tế thị trường.

Bởi lẽ cho vay không đủ điều kiện tín dụng không chỉ vi phạm pháp luật mà còn phát sinh nợ xấu và gây nhiều hệ lụy không chỉ cho doanh nghiệp, ngân hàng mà cả nền kinh tế.

Theo TS. Cấn Văn Lực, lợi nhuận của các ngân hàng hiện nay chưa phản ánh đúng kết quả kinh doanh. "Các báo cáo lợi nhuận của các ngân hàng là chưa đầy đủ, lợi nhuận sẽ được phản ánh vào cuối năm khi các ngân hàng trích lập đủ dự phòng rủi ro", ông Lực nêu quan điểm.

Cụ thể, trên các báo cáo kinh doanh đã công bố, nguyên nhân lãi lớn của các ngân hàng chủ yếu đến từ việc áp dụng công thức tạo lợi nhuận gồm: kéo giãn biên lãi ròng (NIM), đa dạng hóa nguồn thu và linh hoạt trong chi phí vào thời điểm hiện tại. Cùng với đó, mặt bằng lãi suất giảm với xu hướng lãi cho vay giảm chậm hơn lãi huy động đã giúp ngân hàng lãi đậm năm qua nhờ biên lãi ròng được cải thiện.

Tuy nhiên, theo Thông tư 03 mới sửa, yêu cầu các Tổ chức tín dụng trích lập dự phòng rủi ro theo lộ trình năm nay là 30%, tức sẽ trích lập khoảng 40.000 - 44.000 tỷ đồng cho khoản nợ cơ cấu lại 357.000 tỷ đồng (vẫn giữ nguyên nhóm nợ nhằm giúp doanh nghiệp tiếp cận vốn).

Như vậy, số tiền này sẽ trừ đi từ lợi nhuận của hệ thống ngân hàng, nên các ngân hàng sẽ không còn mức lãi "khủng" mà tối đa chỉ có thể lãi 15%.

Đồng quan điểm, TS. Vũ Đình Ánh cho rằng, việc gia hạn nợ cho các doanh nghiệp bị ảnh hưởng bởi COVID-19 khiến cho tình trạng nợ xấu của các ngân hàng chưa được đánh giá chính xác trên các báo cáo tài chính gần nhất.

Tuy nhiên, một khi con số nợ xấu bị lộ rõ, các khoản chi phí dự phòng tăng mạnh sẽ ăn mòn lợi nhuận ngân hàng trong thời gian tới. Do đó, theo ông Ánh, doanh nghiệp khó khăn là do ảnh hưởng bởi đại dịch COVID-19, vì thế, nếu không đủ điều kiện để hoãn, giãn nợ theo quy định thì ngân hàng không thể thực hiện được, do có thể gia tăng nợ xấu của ngân hàng.

Dưới góc độ khác, nhiều chuyên gia không đồng tình với việc ngân hàng đứng ngoài cuộc nhìn doanh nghiệp chết dần chết mòn.

Từng chia sẻ quan điểm với VTC News, TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng cho biết, để phát triển bền vững, ngân hàng cần tiếp tục giảm lãi suất cho vay để hỗ trợ cộng đồng doanh nghiệp.

“Doanh nghiệp với ngân hàng là cộng sinh. Doanh nghiệp ăn nên làm ra thì ngân hàng cũng phát triển. Nhưng lúc này doanh nghiệp khốn đốn, ngân hàng cần chia sẻ mạnh hơn nữa. Thời gian qua ngân hàng đã cơ cấu thời hạn trả nợ, miễn, giảm lãi suất...là rất tốt rồi, nhưng doanh nghiệp vẫn khó khăn do COVID-19 thì ngân hàng cần giảm bớt lợi nhuận để giảm lãi suất cho vay mà cứu doanh nghiệp”, ông Hiếu nói.

Theo một chuyên gia về ngân hàng khác, ảnh hưởng của đại dịch như đám mây đen che phủ hầu hết các ngành nghề và ngân hàng cũng không ngoại lệ. Tuy nhiên, khó khăn của ngân hàng vẫn xếp sau khó khăn trăm bề của doanh nghiệp.

“Để đáp ứng yêu cầu của nền kinh tế hiện nay là vừa đảm bảo khống chế dịch bệnh song song với khôi phục kinh tế thì phải có một bên chịu thiệt mà người “có thể thiệt” lúc này chỉ có thể là ngân hàng vì doanh nghiệp đang hấp hối không thể tự mình gượng dậy”, chuyên gia chia sẻ.

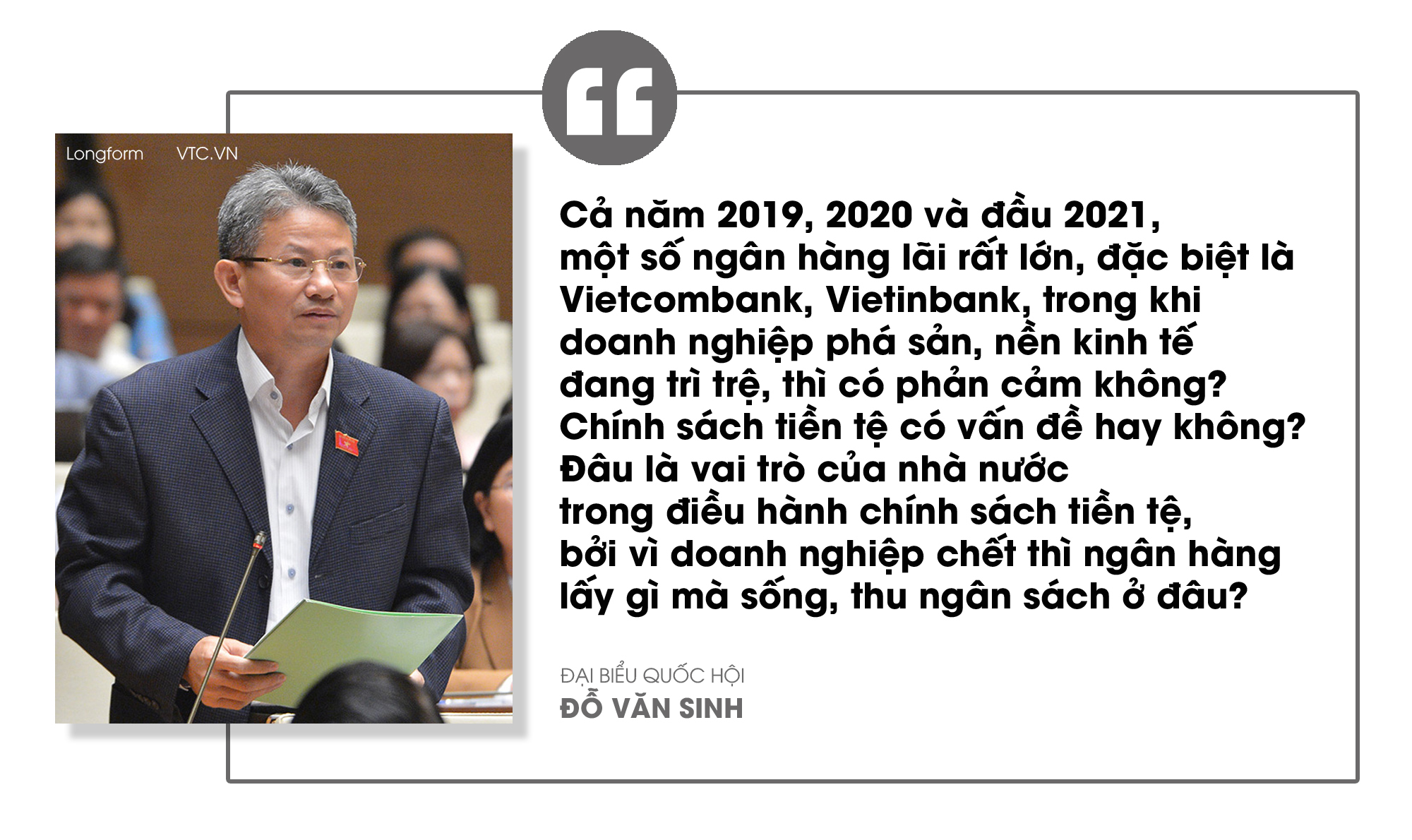

Trong khi đó, Đại biểu Quốc hội Đỗ Văn Sinh đặt vấn đề: Trong khi doanh nghiệp rút khỏi thị trường nhiều thì tín dụng lại tăng cao. Vậy tín dụng chảy vào đâu, có vào các kênh tiềm ẩn nợ xấu như bất động sản, chứng khoán không?

“Cả năm 2019, 2020 và đầu 2021, một số ngân hàng lãi rất lớn, đặc biệt là Vietcombank, Vietinbank, trong khi doanh nghiệp phá sản, nền kinh tế đang trì trệ, thì có phản cảm không? Chính sách tiền tệ có vấn đề hay không? Đâu là vai trò của nhà nước trong điều hành chính sách tiền tệ, bởi vì doanh nghiệp chết thì ngân hàng lấy gì mà sống, thu ngân sách ở đâu?”, ông Sinh đặt câu hỏi.

Tương tự, nhiều chuyên gia cũng nhấn mạnh ngân hàng cần tích cực hỗ trợ doanh nghiệp làm sao cho trúng, cho đúng, để họ “sống sót”, bởi doanh nghiệp có sống sót mới có việc làm, mới có thu ngân sách và mới có tăng trưởng.

Bình luận