Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) vừa công bố báo cáo tài chính riêng lẻ soát xét giữa niên độ năm 2020 với khoản lợi nhuận ròng giảm hơn 13% so với cùng kỳ năm trước.

Cụ thể, nửa đầu năm qua, ngân hàng có tổng tài sản lớn nhất Việt Nam ghi nhận tổng thu nhập hoạt động giảm 7% so với cùng kỳ, đạt 25.467 tỷ đồng.

Nguyên nhân sụt giảm chủ yếu đến từ thu nhập lãi thuần (lãi cho vay trừ lãi đi vay) giảm 5% và lãi từ hoạt động khác giảm 28%. Hai hoạt động dịch vụ và kinh doanh vàng, ngoại hối của Agribank ghi nhận tăng trưởng trong nửa năm qua nhưng kết quả lợi nhuận từ mua bán chứng khoán đầu tư lại chuyển từ lãi sang lỗ.

Ở chiều ngược lại, dù giữ chi phí nhân viên tương đương so với cùng kỳ (ngân hàng đã cắt giảm gần 500 nhân sự trong nửa năm qua), tổng chi phí hoạt động Agribank phải chi ra vẫn tăng 12%, chiếm gần 12.200 tỷ đồng.

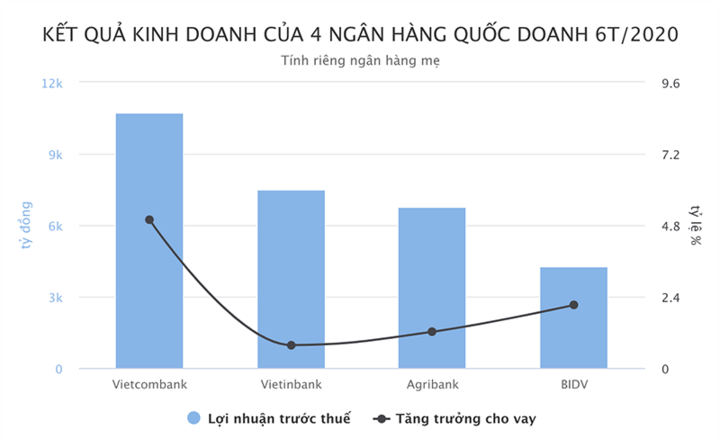

Phải nhờ đến việc giảm 25% chi phí dự phòng rủi ro tín dụng so với cùng kỳ, còn trên 6.500 tỷ đồng nên lợi nhuận trước và sau thuế của Agribank mới chỉ giảm 13%, đạt lần lượt 6.762 tỷ và 5.414 tỷ đồng.

So với kế hoạch lãi trước thuế tối thiểu 12.200 tỷ đồng cho cả năm nay, Agribank đã thực hiện được 55% mục tiêu đề ra.

Tính đến hết tháng 6, tổng tài sản của ngân hàng mẹ Agribank ở mức 1,467 triệu tỷ đồng, tăng nhẹ so với đầu năm, tiếp tục duy trì là ngân hàng có tổng tài sản lớn nhất hệ thống.

Tuy nhiên, hoạt động cho vay khách hàng tại nhà băng này chỉ tăng 1% trong nửa năm (đạt 1,135 triệu tỷ), trong khi tiền gửi của khách hàng tăng 4% (hơn 1,324 triệu tỷ). Đây là lý do chi phí trả lãi tiền gửi của ngân hàng mẹ này tăng nhanh hơn thu nhập lãi từ cho vay khiến thu nhập lãi thuần nửa đầu năm giảm 5%.

Đến hết quý II, Agribank có tổng cộng 24.464 tỷ đồng nợ xấu (nhóm 3 đến 5), tăng 39% so với đầu kỳ và chiếm 2,16% tổng dư nợ cho vay. Đáng chú ý, số dư nợ xấu tăng chủ yếu ở nợ nhóm 4 - nợ nghi ngờ và nhóm 5 - nợ có khả năng mất vốn, lần lượt tăng 95% và 39% so với đầu năm. Riêng nợ nhóm 5 của Agribank đến cuối tháng 6 đã lên gần 17.300 tỷ đồng.

Tuy nhiên, điểm tích cực trong hoạt động kinh doanh của Agribank nửa năm qua chính là việc gia tăng số dư dự phòng nợ xấu, đạt 23.900 tỷ đồng, tăng gần 26%. Số dư này tương đương tỷ lệ bao nợ xấu tại đây đạt gần 100%.

Mới đây, Thống đốc Ngân hàng Nhà nước đã ban hành văn bản yêu cầu Agribank và các đơn vị trực thuộc NHNN phối hợp với các bộ, ngành liên quan thực hiện thủ tục tăng vốn điều lệ cho ngân hàng từ nguồn ngân sách Nhà nước.

Đồng thời, cơ quan quản lý tiền tệ cũng kiến nghị cơ quan chức năng sớm trình Chính phủ ban hành Nghị định sửa đổi, bổ sung Nghị định 91/2015 để có cơ sở thực hiện tăng vốn cho các ngân hàng thương mại Nhà nước; xây dựng lộ trình tăng vốn cho các ngân hàng này trong giai đoạn 2021 - 2026, trong đó có phần tăng vốn từ nguồn ngân sách.

Theo tính toán, với vốn điều lệ của Agribank hiện tại (30.591 tỷ), nếu tính theo chuẩn mực vốn Basel II, tỷ lệ an toàn vốn của ngân hàng này chỉ đạt 6,9% (thấp hơn yêu cầu vốn tối thiểu 8% quy định). Nếu không tăng vốn cho Agribank ngay trong năm nay, ngân hàng sẽ không thể đáp ứng nhu cầu vốn phục vụ phát triển kinh tế, đặc biệt là vốn tín dụng cho lĩnh vực nông nghiệp nông thôn.

Trường hợp được cấp bổ sung 3.500 tỷ đồng vốn điều lệ trong quý III, dư nợ tín dụng của ngân hàng có thể tăng thêm 60.000 tỷ đồng, tổng tài sản cũng có thể tăng thêm với số tương ứng.

Bình luận