Tại các quốc gia đang phát triển như Việt Nam, với dân số phát triển nhanh và ngày càng am hiểu về công nghệ số, ngành dịch vụ tài chính cũng như các ngân hàng đang đặc biệt có lợi thế so với các ngân hàng quốc tế lâu đời. Đại dịch COVID-19 đã khiến tỷ lệ áp dụng các công nghệ mới tăng mạnh. Do đó, ngân hàng cần mạnh dạn thay đổi diện mạo mới cho các kênh giao dịch của mình dựa trên một tầm nhìn tích hợp cho hoạt động phân phối.

Nắm bắt mong muốn của khách hàng – và nhanh chóng đưa ra sản phẩm phù hợp

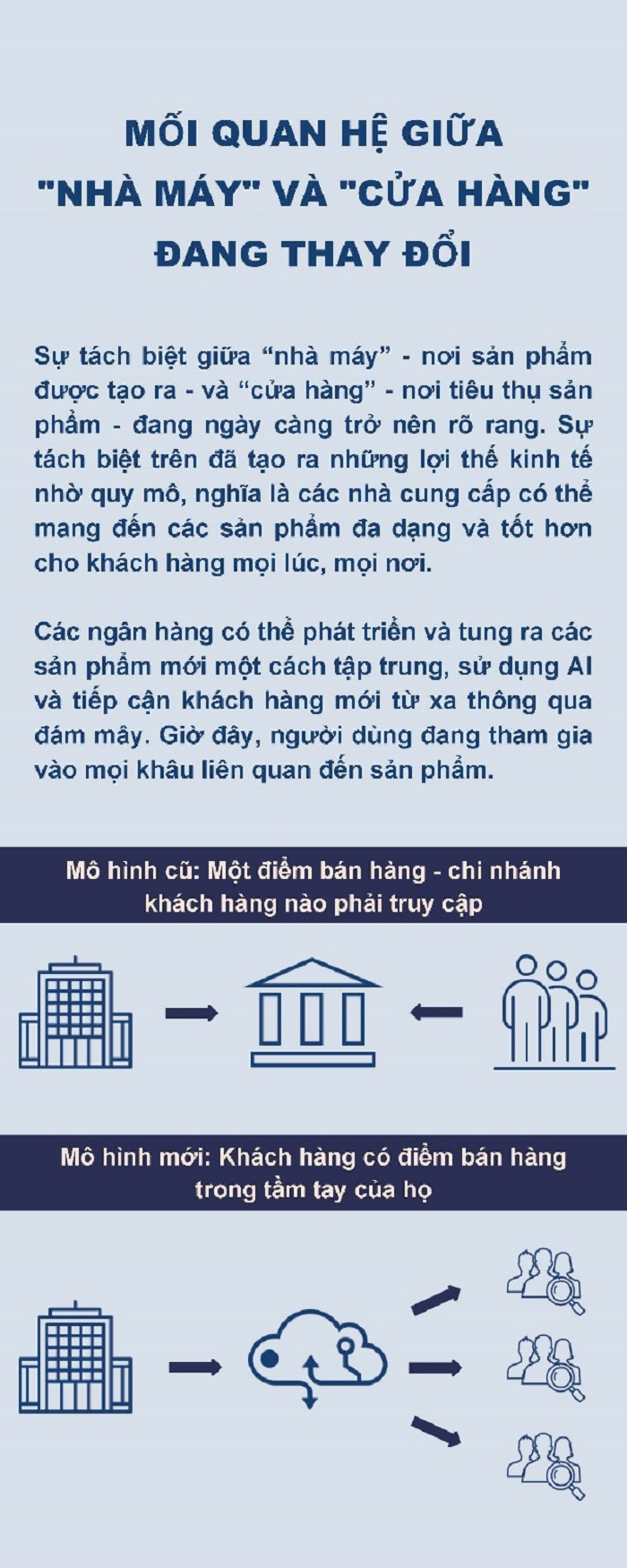

Trong một số ngành, ví dụ như ngành bán lẻ, sự tách biệt giữa “nhà máy” - nơi sản phẩm được tạo ra - và “cửa hàng” - nơi tiêu thụ sản phẩm - đang ngày càng trở nên rõ ràng do chuỗi cung ứng, phương thức phân phối và phạm vi tiếp thị đều đã phát triển mạnh mẽ. Từ đó tạo ra những lợi thế kinh tế nhờ quy mô, nghĩa là các nhà cung cấp có thể mang đến các sản phẩm đa dạng và tốt hơn cho khách hàng mọi lúc, mọi nơi.

Tương tự như vậy, những tiến bộ mới nhất về năng lực tính toán đã tạo ra khả năng bổ sung mạng lưới phân phối và tiếp cận khách hàng mới từ xa, từ đó, chuyển đổi ngành ngân hàng.

Techcombank là một trong những khách hàng lâu năm nhất của Temenos tại Việt Nam, hợp tác giữa Temenos với Techcombank đã cho phép ngân hàng này xây dựng mạng lưới chi nhánh thực cũng như cung cấp dịch vụ trực tuyến - dịch vụ khách hàng được cá nhân hóa và hiệu quả hơn cũng đem lại tăng trưởng lợi nhuận trên mỗi khách hàng.

Các ngân hàng sẽ gặt hái được nhiều thành công hơn trong việc ứng dụng công nghệ trí tuệ nhân tạo. Trong khi các công ty công nghệ có dữ liệu khách hàng phong phú, các ngân hàng lại sở hữu tất cả các dữ liệu giao dịch của khách hàng theo thời gian thực. Bằng việc phân tích chuyên sâu, ngân hàng có thể cung cấp sản phẩm mới phục vụ đối tượng cụ thể tại mọi thời điểm quan trọng trong hành trình tài chính của khách hàng, qua đó đạt được mục tiêu kép là tạo cơ hội kinh doanh mới và củng cố niềm tin của khách hàng.

Kể từ khi hợp tác với Temenos vào năm 2004, Sacombank đã triển khai một loạt dự án công nghệ lớn bao gồm Quản lý Dòng đời Dữ liệu (Data Lifecycle Management) cho nền tảng ngân hàng lõi Temenos T24. Chỉ trong vòng vài tuần, ứng dụng này đã cho thấy hiệu quả về chi phí trong khi vẫn tập trung cơ sở dữ liệu của ngân hàng và tận dụng quản lý dữ liệu theo thời gian thực.

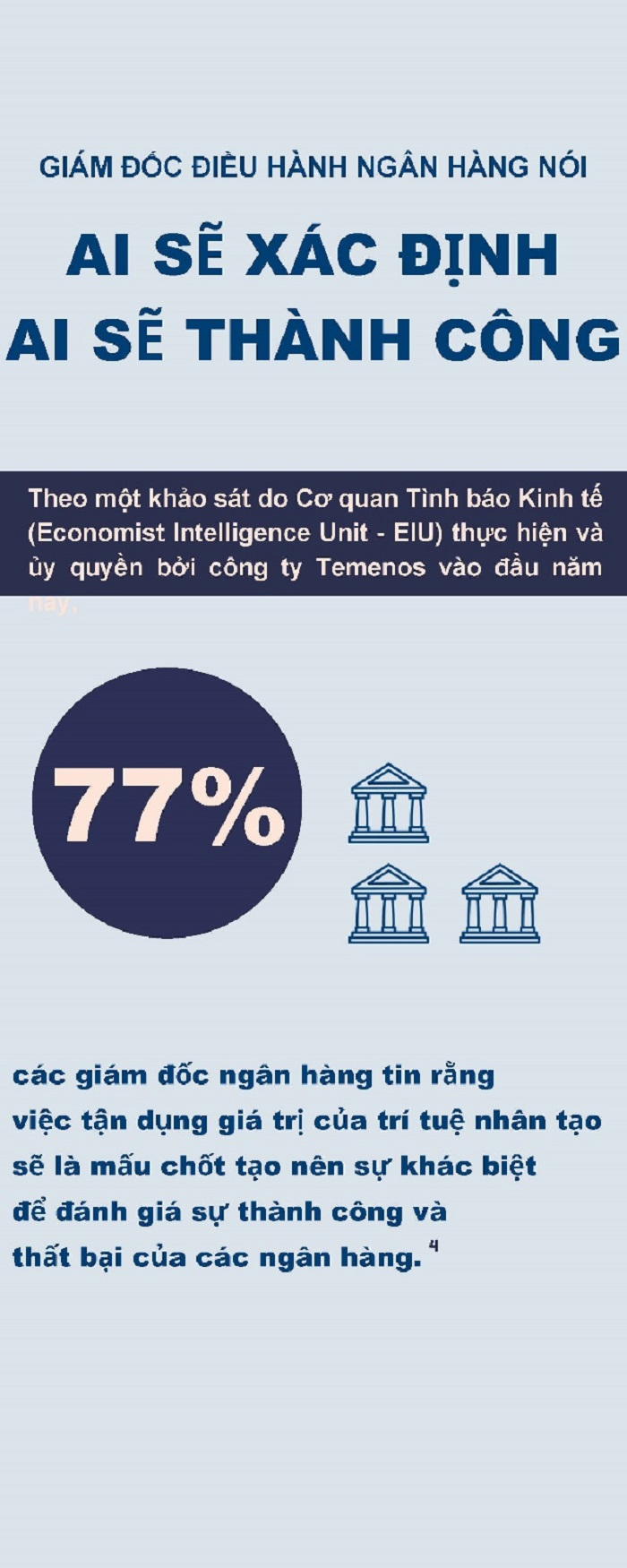

Theo một khảo sát do Cơ quan Tình báo Kinh tế (Economist Intelligence Unit - EIU) thực hiện và ủy quyền bởi công ty Temenos vào đầu năm nay, 77% các giám đốc ngân hàng tin rằng việc tận dụng giá trị của trí tuệ nhân tạo sẽ là mấu chốt tạo nên sự khác biệt để đánh giá sự thành công và thất bại của các ngân hàng.

Lợi thế của Việt Nam

Các tổ chức tài chính tại Việt Nam có vị thế tốt hơn trong việc tận dụng lợi thế của công nghệ mới. Đây là kết quả của sự kết hợp giữa các yếu tố bao gồm cơ sở hạ tầng số, nhân khẩu học và địa lý.

Ở những thị trường ngân hàng lâu đời hơn như Hồng Kông, Singapore và Nhật Bản, nhiều ngân hàng buộc phải kết hợp hệ thống cũ với hệ thống mới, dẫn đến những mâu thuẫn. Do không bị kìm hãm bởi áp lực phải kế thừa hệ thống cũ đã vận hành từ lâu, nhiều ngân hàng Việt Nam có lợi thế hơn.

Ngoài ra, Việt Nam có dân số trẻ hơn so với các nước như Nhật Bản. Tầng lớp trung lưu trẻ đang phát triển ở Việt Nam am hiểu về công nghệ nhiều hơn và họ cũng mong chờ được tân hưởng những trải nghiệm trực tuyến mới mẻ từ dịch vụ ngân hàng.

Với diện tích lớn hơn Singapore và Hồng Kông, Việt Nam cũng cần giao diện ngân hàng trực tuyến và di động hiệu quả để phục vụ khách hàng tại khu vực nông thôn và vùng sâu vùng xa.

Ngành ngân hàng đang được cách mạng hóa do sự phát triển và ứng dụng những công nghệ như điện toán đám mây, trí tuệ nhân tạo và hệ thống quản lý dữ liệu tiên tiến. Đối với các tổ chức tài chính tại Việt Nam, việc xây dựng quan hệ với đối tác phù hợp, vừa có kinh nghiệm trong ngành, vừa có am hiểu về thị trường, tiềm năng công nghệ và năng lực nghiên cứu & phát triển là các yếu tố then chốt để chớp lấy thời điểm quyết định này đối với đất nước và ngành dịch vụ tài chính toàn cầu.

Bình luận