Theo HoSE, thanh khoản bình quân trong 10 tháng đầu năm vào khoảng 19.600 tỷ đồng/phiên, gấp hơn 3 lần so với năm ngoái. Thậm chí một số phiên đầu tháng 11 càng giao dịch tích cực hơn, có lúc chạm đến con số kỷ lục trên 52.000 tỷ đồng toàn thị trường.

Làn sóng đầu tư chứng khoán càng lúc mạnh mẽ hơn khi số lượng tài khoản mở mới trong 10 tháng đầu năm năm đạt gần 1,1 triệu đơn vị, lớn hơn 4 năm trước đó cộng lại. Tổng số tài khoản hiện hơn 3,8 triệu, xấp xỉ với gần 4% dân số.

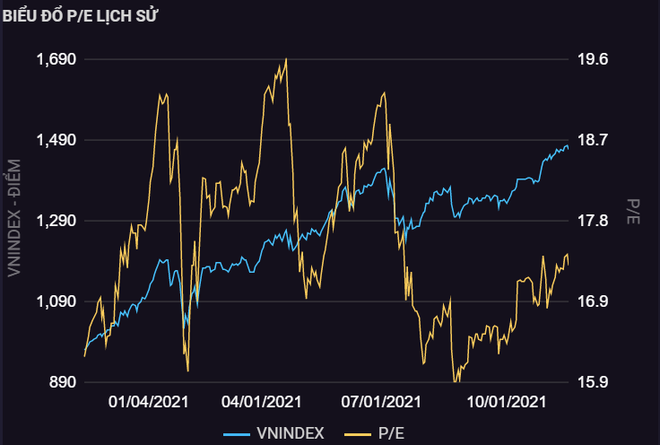

Dòng tiền lớn chảy vào thị trường đã đẩy giá chứng khoán tăng nhanh. VN-Index gần đây liên tục phá đỉnh lên mức kỷ lục gần 1.477 điểm, tương đương tăng gần 34% kể từ đầu năm. Những lo lắng về “bong bóng” chứng khoán cũng đã xuất hiện.

Cơn mưa tiền ở cổ phiếu đầu cơ

Tiền rẻ là cụm từ được giới đầu tư chứng khoán nhắc đến rất nhiều khi lãi suất tiết kiệm tại ngân hàng đang ở mức thấp. Tiền rẻ cùng với dòng tiền từ nhiều hoạt động kinh doanh bị ảnh hưởng bởi đại dịch đã chảy mạnh vào chứng khoán.

Dòng tiền mới và nhà đầu tư mới khiến xu hướng của thị trường biến động. Trước đây cổ phiếu vốn hóa lớn luôn là ưu tiên hàng đầu để dẫn dắt chỉ số. Tuy nhiên, thời gian gần đây cổ phiếu vốn hóa lớn nhường chỗ cho nhóm vốn hóa vừa và nhỏ, thậm chí là các cổ phiếu mang tính đầu cơ.

|

Định giá P/E chỉ trên 17 lần dù VN-Index lập đỉnh. Bảng giá: SSI. |

Trên UPCoM, mỗi phiên thứ 6 là bữa tiệc thật sự của cổ phiếu đầu cơ. Hàng trăm mã thị giá từ thấp đến cao cùng tăng hết biên độ 11-15% trong phiên, phần đông là các mã có thanh khoản thấp hoặc bị hạn chế giao dịch.

Đáng nói, các cổ phiếu trên sàn UPCoM phần lớn là các doanh nghiệp nhỏ và chưa đủ điều kiện niêm yết, do đó thường không được cấp margin (giao dịch ký quỹ). Lượng tiền bất ngờ đổ vào sàn giao dịch tiêu chuẩn thấp này là “tiền tươi thóc thật”, càng thể hiện cơn khát vơ vét cổ phiếu của nhà đầu tư mới.

Trên các sàn niêm yết HNX và HoSE, dòng tiền đầu cơ cũng xuất hiện khắp thị trường. Đơn cử như cổ phiếu họ Sông Đà, nhóm Apec, Louis Holdings hay Licogi… đều ghi nhận các mức tăng giá đến hàng chục lần. Thậm chí các công ty thua lỗ hay không có doanh thu cũng tăng vài lần như CEO, KHB, PGT, DPS…

Hiện chỉ còn 22 mã chứng khoán dưới mệnh giá (10.000 đồng) và không còn mã nào dưới 5.000 đồng/cổ phiếu

Thống kê của HoSE

Mặt bằng giá cổ phiếu vốn hóa vừa và nhỏ thời gian gần đây đã tăng nhanh. Thống kê trên sàn HoSE cho thấy hiện chỉ còn 22 mã chứng khoán dưới mệnh giá (10.000 đồng) và không còn mã nào dưới 5.000 đồng/cổ phiếu.

Tương tự trên sàn niêm yết HNX, hiện chỉ còn 45 mã chứng khoán còn đang giao dịch dưới mệnh giá. Các cổ phiếu có thị giá rẻ nhất dưới 5.000 đồng chỉ còn đúng VAT, ACM và BLF.

Trong khi đó cổ phiếu vốn hóa lớn được xem là trụ cột của VN-Index lại “lạc nhịp” khi đang phân hóa mạnh mẽ. Do nhóm cổ phiếu có tác động lớn nhất này vẫn chưa tăng mạnh, định giá thị trường hiện chưa quá cao.

Số liệu từ Chứng khoán SSI cho thấy định giá thị trường đang ghi nhận P/E ở mức khoảng 17,4 lần, vẫn còn thấp hơn so với con số 19 lần hồi đầu năm. Mặc dù thị trường lập đỉnh nhưng định giá vẫn còn cách rất xa mức P/E kỷ lục 22 lần hồi năm 2018.

Không đắt cũng không rẻ

Việc định giá trở nên rẻ hơn tương đối còn nhờ chất lượng lợi nhuận của doanh nghiệp niêm yết được cải thiện rõ rệt và quy mô thị trường mở rộng. Bất chấp GDP suy giảm trong quý III, lợi nhuận khối doanh nghiệp theo tính toán của VNDirect vẫn tăng trưởng 17,8% và lũy kế 9 tháng đầu năm tăng 54,6% so với cùng kỳ.

Ông Lã Giang Trung - CEO Pasion Investment - chia sẻ rằng định giá thị trường đơn giản nhất là nhìn vào chỉ số P/E đang khoảng 17 lần, dù cao hơn mức bình quân 15%. Nhưng lợi nhuận các doanh nghiệp tăng trong các năm sau sẽ giúp hạ chỉ số P/E.

“Bên cạnh đó, giai đoạn trước đây lãi suất tiền gửi rất cao còn bây giờ chỉ 5-6%/năm, so sánh tương đối định giá bây giờ sẽ rẻ hơn giai đoạn trước nếu sử dụng PE, thị trường giờ không đắt nhưng cũng không rẻ”, Giám đốc Công ty Quản lý tài sản nhận định.

Giai đoạn trước đây lãi suất tiền gửi rất cao còn bây giờ chỉ 5-6%/năm, so sánh tương đối định giá bây giờ sẽ rẻ hơn giai đoạn trước nếu sử dụng P/E, thị trường giờ không đắt nhưng cũng không rẻ

Ông Lã Giang Trung, CEO Pasion Investment

Nói thêm về tính chu kỳ, ông Trung nhận thấy tháng 2/2009 là đáy của khủng hoảng kinh tế lần trước và tháng 3/2020 là đáy của chu kỳ lần này. Như vậy thị trường mới trải qua khoảng 1/3 chu kỳ, tức mới ở cuối early cycle (đoạn đầu chu kỳ), sau đó còn đoạn giữa và đoạn cuối chu kỳ rồi đến khủng hoảng.

Đối với triển vọng thời gian tới, CEO Pasion Investment cho rằng thị trường đã đi qua giai đoạn tăng bùng nổ từ đáy đi lên. Do đó, chỉ số sẽ không còn những phiên tăng khủng khiếp. Mức tăng sẽ bằng mức tăng bình quân lợi nhuận các doanh nghiệp khoảng 10-15% các năm tới.

Theo một báo cáo của VinaCapital, tại cuối tháng 10, định giá thị trường cho cả năm nay vào khoảng 16,8 lần và cho năm sau sẽ còn 13,7 lần.

Theo số liệu của Bloomberg, tăng trưởng lợi nhuận năm 2022 được dự báo đạt 23%. Với kết quả kinh doanh tích cực và diễn biến thị trường như hiện tại, VinaCapital cho rằng đây là mức định giá hợp lý và kỳ vọng thị trường vẫn còn khả năng tăng điểm.

Cơ sở cho sự dự báo trên là nhờ vào việc nền kinh tế đang phục hồi, tăng trưởng lợi nhuận của các công ty niêm yết và tâm lý tích cực từ kế hoạch kích thích kinh tế từ Chính phủ.

Tuy nhiên, chuyên gia của VinaCapital lưu ý rằn tâm lý hưng phấn và việc tăng mạnh giao dịch của các nhà đầu tư cá nhân có thể làm thị trường quá nóng ở một số thời điểm, dẫn đến những biến động trong ngắn hạn.

Bình luận