Nắng 38 độ C. Chị Huyền là một trong số gần 30 người đang xếp hàng trước cửa một ATM tại khu công nghiệp Bắc Thăng Long (Đông Anh, Hà Nội) chờ rút tiền. 3 năm nay, công ty chị - một nhà máy linh kiện điện tử trong khu công nghiệp - đã có 2 lần đổi ngân hàng trả lương cho công nhân. Sắp tới là lần thứ ba, bắt đầu từ cuối tháng 5 và sẽ nhận thẻ mới đầu tháng 6.

“Đây chắc là lần cuối cùng tôi rút tiền bằng cái thẻ ATM này”, chị Huyền chìa chiếc thẻ màu xanh in logo một ngân hàng phía Nam đã loang loáng mồ hôi tay, nói.

Mỗi lần công ty đổi ngân hàng trả lương, công nhân như chị Huyền lại được mở tài khoản mới, đồng nghĩa có một chiếc thẻ ATM mới. Trong ví của chị vẫn còn 2 chiếc thẻ cũ. Với mỗi thẻ, đều đặn mỗi tháng, chị mất khoảng 11.000 đồng phí dịch vụ tin nhắn.

“Thường thì mọi người sẽ rút hết tiền trong thẻ cũ, chuyển sang thẻ mới. Cũng có người để lại vài chục đến khoảng vài trăm nghìn đồng trong thẻ và số tiền này sẽ bị trừ dần cho các chi phí như tin nhắn thông báo. Thỉnh thoảng, tôi nhận được lãi suất cho khoản tiền nhỏ này trong thẻ, chỉ vài đồng”, chị Huyền nói.

Nữ công nhân này cho hay đã nhiều lần chị gọi phía tổng đài ngân hàng yêu cầu cắt thẻ cũ nhưng đều nhận được câu trả lời chủ thẻ cần đến trực tiếp ngân hàng. Bận rộn, chị cũng quên luôn.

Linh (27 tuổi) là nhân viên một công ty truyền thông tại TP.HCM cũng có đến 6 chiếc thẻ ngân hàng trong ví, vừa ATM, vừa visa. Mỗi chiếc lại có một "số phận” khác nhau. 2 là thẻ để nhận lương từ nơi làm việc, một chỗ cũ, một chỗ mới. Một được yêu cầu mở khi cô có khoản vay tiêu dùng ở ngân hàng.

Chiếc thứ ba là thẻ visa Linh mở vì… nể bạn thân làm nhân viên ngân hàng và cần chỉ tiêu. 2 chiếc cuối cùng vì sao lại có, đến Linh cũng không nhớ và thậm chí còn chưa kích hoạt. Mỗi thẻ lại của một ngân hàng khác nhau nhưng Linh chỉ thường xuyên dùng chiếc thẻ ATM để rút tiền khi nhận lương từ công ty nơi cô đang làm việc.

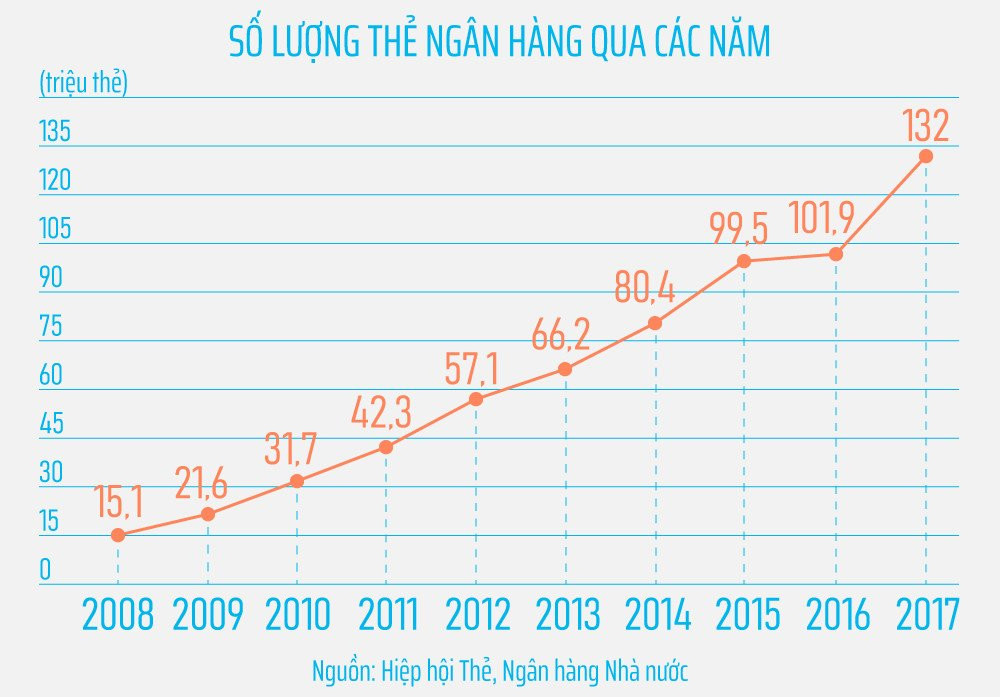

Năm 2006, toàn thị trường có khoảng 5 triệu thẻ ngân hàng. Đến năm 2017, theo thống kê từ Hội thẻ ngân hàng, con số tăng lên 132 triệu. Trong số này, có 77 triệu hoạt động, còn lại 55 triệu là thẻ “rác”. Làm một phép tính vui là lấy số thẻ ngân hàng trên thị trường chia bình quân cho 96 triệu dân số Việt Nam thì mỗi người, từ em bé mới sinh đến các cụ già, đang có ít nhất 1 chiếc thẻ ngân hàng.

Bất chấp số thẻ “rác" tăng dần qua các năm, không ít ngân hàng vẫn ồ ạt phát hành thẻ trong năm 2017.

Theo số liệu của Hội thẻ Việt Nam, số phát hành mới trong năm qua là 15,6 triệu thẻ. 4 ngân hàng Vietcombank, VietinBank, BIDV và Agribank mỗi nhà băng phát hành thêm 2,2-2,3 triệu thẻ. Một số ngân hàng cổ phần như ACB, Techcombank, VPBank, Sacombank, MBBank… cũng cho ra mới từ vài trăm nghìn đến cả triệu thẻ một năm.

Câu hỏi đặt ra là vì sao các ngân hàng phát hành ồ ạt thẻ mỗi năm trong khi thẻ “rác” chiếm gần một nửa trên thị trường? Ngân hàng có thống kê xem trong số thẻ phát hành ra mỗi năm ấy có bao nhiêu là thẻ thật? Liệu cứ phát hành liên tục thế, thì đến khi nào đó thẻ “rác” cũng giống như SIM “rác”, và một ngày nào đó lại cần phải được quản lý?

Ông Đào Minh Tuấn, Chủ tịch Hội thẻ Việt Nam, lý giải thẻ “rác” nhiều vì các ngân hàng phát hành mới mỗi năm để đạt chỉ tiêu nhưng lại không tính trên số lượng thẻ hoạt động thật sự. Khi phát hành, lẽ ra, các ngân hàng cần trừ đi số lượng thẻ chưa kích hoạt nhưng lại đi cộng dồn, khiến luỹ kế số thẻ đã được tung ra rất lớn. Trong câu chuyện này, phần trách nhiệm chính thuộc về ngân hàng.

Câu chuyện các ngân hàng giao chỉ tiêu phát hành thẻ cho nhân viên mà không cần biết thẻ có được kích hoạt hay không là có thật. Hai lãnh đạo ngân hàng thừa nhận điều này với Zing.vn.

Một vị cho biết đúng là có tình trạng phát hành thẻ kiểu “sống chết mặc bay" xảy ra ở một số nhà băng. “Nhưng bên tôi thay đổi rồi, giờ phải quan tâm đến hiệu quả, hàm lượng phải tăng lên chứ không chỉ chạy theo số lượng, quy mô”, ông thanh minh.

Còn theo lãnh đạo còn lại, ngay cả khi thị trường có 55 triệu thẻ “rác” thì cũng là điều bình thường. "Vấn đề cuối cùng là đến khi ngân hàng cảm thấy việc phát hành thẻ không có lợi nữa thì họ sẽ dừng lại. Đó là kinh tế thị trường”, ông nói.

Tuy nhiên, cả hai lãnh đạo nhà băng này đều tránh đề cập đến chi phí để phát hành một chiếc thẻ như vậy. Một vị còn cho rằng đó là “bí mật kinh doanh của ngân hàng” và khó mà tiết lộ.

Hiện tại, mức phí phát hành thẻ tại hầu hết ngân hàng được công khai. Vietcombank miễn phí phát hành lần đầu, VietinBank thu từ 50.000 đồng đến 110.000 đồng. Agribank thu phí phát hành 50.000-250.000 đồng…

Tại các ngân hàng cổ phần, mức phí linh hoạt hơn. ACB trước đây miễn phí phí gia nhập và phí thường niên nhưng hiện tại thu 30.000 đồng, 50.000 đồng. TPBank thu 50.000-150.000 đồng phí phát hành lần đầu, tuỳ loại thẻ… Còn thực tế, ngân hàng lỗ hay lãi trong phát hành thẻ, chỉ có… ngân hàng biết và con số này thường không được công bố.

Video: Chi phí rút tiền ATM dự kiến tăng 4 lần

“Nói ngân hàng có lỗi trong câu chuyện thẻ "rác" chiếm 40% số thẻ trên thị trường là không đúng. Ngân hàng là doanh nghiệp, cần phải làm ăn. Phát hành thẻ có chi phí, đến một ngày nào đó thấy chi phí không mang lại lợi ích họ sẽ tự khắc xem xét đến việc có phát hành hay không. Còn giờ, họ vẫn chấp nhận lỗ để mở rộng thị phần”, ông Nguyễn Thanh Toại, Phó tổng giám đốc Ngân hàng TMCP Á Châu (ACB), nói với Zing.vn.

Theo ông, phát hành thẻ là câu chuyện về chính sách phát triển của mỗi ngân hàng theo từng năm và thậm chí theo nhiều năm nên không thể kết luận thẻ “rác” là dở hay không dở khi chỉ dựa vào con số thẻ ảo chiếm gần 50% tổng lượng thẻ đã phát hành.

Ông Lê Đức Thọ, Tổng giám đốc VietinBank, cho biết hệ số sử dụng thẻ thực tế tại ngân hàng ông khoảng 85%, tức là cứ 100 thẻ phát hành ra thì có 85 thẻ là thẻ thực, 15 là "rác".

“Số lượng phát hành mỗi năm cụ thể là bao nhiêu thì tôi không nhớ nhưng cũng theo hướng trên cơ sở nhu cầu thị trường để quyết định. Điều này nhằm khắc phục tình trạng chạy đua về số lượng mà không hiệu quả, tỷ lệ sử dụng thấp gây lãng phí của một số đơn vị”, ông bày tỏ.

Lãnh đạo VietinBank nói rằng việc phát hành thế nào, bao nhiêu đều được tính toán cẩn thận và ông quan tâm đến hiệu quả, nâng hệ số sử dụng, tức là nâng thẻ thực, giảm thẻ “rác”, thay vì muốn tăng số lượng.

Câu chuyện thẻ “rác” đã tồn tại nhiều năm nay, nhưng đến khi lượng thẻ này chiếm đến gần 40% tổng số thẻ lưu hành trên thị trường lại đặt ra nhiều vấn đề về vận hành, quản lý.

“Ngân hàng có quy định nhưng thực hiện không chặt chẽ, điều kiện ràng buộc không đầy đủ, quản lý của ngân hàng còn lỏng, do những người dùng thẻ lợi dụng sơ hở, cố tình bỏ sót, làm sai… là những nguyên nhân khiến lượng thẻ ảo, thẻ rác ngân hàng nhiều đến 55 triệu”, ông Cao Sĩ Kiêm, nguyên Thống đốc Ngân hàng Nhà nước, đưa ý kiến với Zing.vn.

Theo ông, cứ 2 người Việt Nam lại có 1 thẻ ngân hàng không phải nhiều, trong bối cảnh tiến đến kinh tế thị trường, phát triển thanh toán không dùng tiền mặt. "Nhiều thẻ cũng không có vấn đề gì, vấn đề nằm ở số thẻ ảo”, ông Cao Sĩ Kiêm nói.

Nguyên thống đốc Ngân hàng Nhà nước cho rằng ngân hàng nói không có lỗi vì họ chấp nhận bỏ ra chi phí là chưa đúng. Nhà băng cần tính toán rất chặt chẽ số thẻ đã phát hành ra cũng như khả năng hoạt động thực tế của thẻ ngân hàng qua từng năm. Để thẻ rác tồn tại đến gần một nửa số thẻ phát hành, theo ông, là trách nhiệm của ngân hàng.

“Các ngân hàng khi phát hành thẻ cần lấy uy tín, hiệu quả là quan trọng. Nếu dùng việc này như một chiêu thức để truyền thông, quảng bá cho hoạt động thì phải xem lại. Thứ cần đầu tư chính là tính toán chặt chẽ số phát ra, quản chất lượng dịch vụ, đảm bảo thẻ hoạt động tốt chứ không phải lấy số lượng ra làm chỉ tiêu. Không chỉ riêng ngân hàng nào mà cả hệ thống cùng phải thế”, ông nói.

Phát hành thẻ ồ ạt mà không tính đến con số sử dụng thực tế, theo ông Kiêm, sẽ gây lãng phí, khó kiểm soát, dù dưới góc độ nào đó thì không thể đánh giá việc ngân hàng phát hành hàng triệu thẻ mỗi năm là tốt hay xấu, nên hay không nên.

Ông Nguyễn Trí Hiếu, chuyên gia tài chính, cũng không ngạc nhiên về con số 55 triệu thẻ “rác” vì trong các năm qua, ngân hàng ồ ạt phát hành thẻ theo chỉ tiêu, bất chấp việc người mở thẻ có dùng hay không.

Theo ông, 55 triệu thẻ này không tạo ra cơ chế sinh lời, làm tăng chi phí của ngân hàng, chưa kể còn có nguy cơ tạo rủi ro cho ngân hàng nếu thẻ bị vứt bừa bãi.

Tiến sĩ Phan Minh Ngọc, Giám đốc Intelligence Service Partners (Singapores), chia sẻ góc nhìn về quản lý thẻ ảo, thẻ rác. Theo ông, các sản phẩm tài chính luôn phát triển về quy mô, tính hấp dẫn, tiện ích và sự đa dạng, tính phức tạp. Do đó, từ góc độ quản lý, đương nhiên thẻ ảo cũng sẽ dẫn đến tình trạng nhà quản lý phải “chạy theo” để quản lý, bịt các lỗ hổng mà chúng có thể tạo ra hoặc bị khai thác.

“Tuy nhiên, cũng giống như tiền mặt, có tiền xấu, tiền tốt nên việc của nhà quản lý là cần chấp nhận sự tồn tại của tiền hoặc thẻ ảo, hạn chế mặt xấu, tạo điều kiện cho mặt tốt phát triển chứ không phải là hạn chế hay ngăn cấm vì lo sợ sự phát triển quá nhanh của thẻ ảo ở Việt Nam”, ông nhận định.

Theo giới chuyên gia, nếu thẻ "rác" làm tăng chi phí, ngân hàng sẽ có thể tăng các loại phí, như phí dịch vụ ATM và người phải gánh chịu chính là khách hàng.

Thực tế là gần đây, rất nhiều ngân hàng đề xuất tăng phí ATM khi rút tiền nội mạng. Agribank tăng từ 1.000 đồng lên 1.650 đồng/giao dịch, Vietcombank tăng từ 1.150 đồng lên 1.650 đồng/giao dịch. VietinBank đưa mức phí lên 1.650 đồng và 2.200 đồng cho một giao dịch. Đây là lần tăng phí rút tiền nội mạng lần thứ hai của các ngân hàng, kể từ ngày 1/3/2013.

Lãnh đạo một ngân hàng nói rằng có nhiều nguyên nhân để ngân hàng tăng phí với thẻ ATM lên, do thẻ “rác” nhiều và ngân hàng bị lỗ khi phát hành chỉ là một trong các lý do nhưng không phải yếu tố chính.

“Nếu ở ngân hàng tôi mà tỷ lệ khách dùng thẻ thấp, không hiệu quả thì tôi sẽ tìm cách giảm thẻ rác, thay vì chọn tăng phí. Tăng phí là giải pháp cuối cùng”, vị này bày tỏ.

Nhưng thực tế, ông chia sẻ mức phí hiện nay của các giao dịch thanh toán điện tử quá thấp, dưới giá thành. Nếu cứ thấp như vậy, ngân hàng sẽ không đầu tư nhiều và có thể ảnh hưởng đến việc phát triển thanh toán không dùng tiền mặt.

Muốn làm được, theo ông, cần cân bằng giữa phí dịch vụ và cải thiện chất lượng dịch vụ chứ không chỉ đòi hỏi ngân hàng phải cải thiện dịch vụ trong khi phí không tăng.

“Hàng hoá mà cứ bán dưới giá thành mãi thì nhà sản xuất nào chịu đựng được. Dĩ nhiên, ngân hàng cũng phải cải thiện chất lượng. Tăng phí và tăng chất lượng phải đi đồng thời, không phải là điều kiện có cái này thì sẽ có cái kia”, vị này nhận xét.

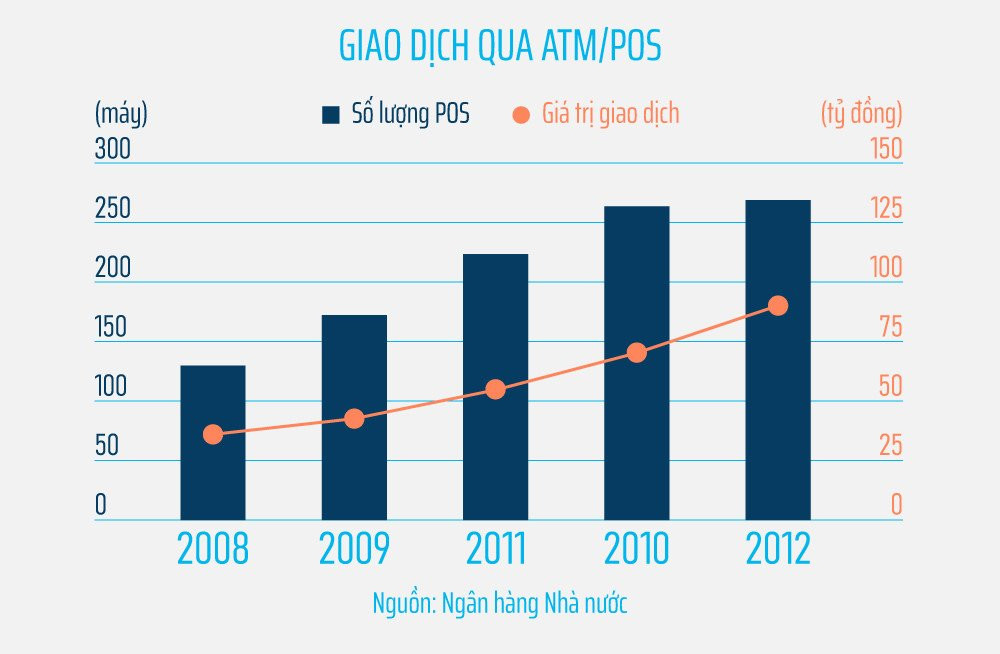

Nhìn theo góc độ của một chuyên gia, việc phát triển thanh toán không dùng tiền mặt phụ thuộc vào rất nhiều yếu tố, trong đó có thói quen tiêu dùng của người dân, số lượng và hiệu quả các điểm có thiết bị chấp nhận thẻ (POS). Còn ngân hàng nghĩ là cứ phát hành ra thật nhiều thẻ thì sẽ thúc đẩy được thanh toán không dùng tiền mặt là suy nghĩ lạc hậu!

Bình luận