Có nhiều ý kiến xung quanh việc Bộ Tài chính yêu cầu BIDV và VietinBank nộp ngân sách khoản cổ tức bằng tiền mặt năm 2015. Không bình luận về việc thực hiện chủ trương, chính sách của ngân hàng, nếu nhìn nhận vấn đề dưới góc độ nhà đầu tư sẽ thấy: Ngân sách sẽ có lợi hơn khi nuôi dưỡng nguồn thu, còn ngân hàng có thêm nguồn lực tăng vốn, tăng năng lực tài chính, đem lại lợi ích dài hạn cho nền kinh tế và cả xã hội.

“Gái có công…”

Tính đến hết năm 2015, khu vực ngân hàng đang chiếm tỷ trọng rất lớn, với 75% tổng tài sản hệ thống tài chính, cao hơn nhiều so với mức bình quân ASEAN khoảng 42%. Nguồn tín dụng NH đóng vai trò là kênh dẫn vốn chính của nền kinh tế với tỷ trọng chiếm khoảng 40-45% tổ̉ng vốn đầu tư toàn xã hội.

Trong đó, bốn NHTM Nhà nước (Agribank, BIDV, VietinBank và Vietcombank) đóng vai trò chủ chốt khi chiếm tỷ trọng lên đến 45% tổng tài sản toàn hệ thống; 50,2% dư nợ tín dụng; và 46,3% huy động vốn toàn hệ thống (tính đến cuối năm 2015). Chính vì thế bất cứ diễn biến, động thái nào của bốn NHTM này đều sẽ có tác động rất lớn đến thị trường.

Nếu BIDV và VietinBank không trả cổ tức bằng tiền mặt, NSNN sẽ giảm thu khoảng 4.700 tỷ đồng - chiếm một phần nhỏ, khoảng 0,45% tổng thu NSNN năm 2016. Việc cho phép hai NH được giữ lại phần lợi nhuận để lại này để tăng vốn sẽ đem lại những lợi ích dài hạn hơn.

Ảnh minh họa

Trước hết, chỉ tính riêng việc tăng thêm 4.700 tỷ đồng vốn tự có cho BIDV và VietinBank, khả năng sẽ mở rộng được thêm khoảng 50.000 tỷ đồng tín dụng cho nền kinh tế.

Theo tính toán của Trung tâm nghiên cứu BIDV, trường hợp vốn tự có của khối NHTM Nhà nước không được tăng trong năm 2016, giữ ở mức 203 nghìn tỷ đồng như năm 2015, và theo đó khả năng tăng trưởng tài sản có rủi ro còn lại chỉ là 101 nghìn tỷ đồng, tương ứng với mức tăng trưởng 4,67% so với năm 2015 và TTTD ở mức 7 - 8% năm 2016. Khi đó, dư nợ tín dụng mỗi năm bị thiếu hụt 280 nghìn tỷ đồng. Số vốn tín dụng thiếu hụt sẽ làm tác động không nhỏ đến tăng trưởng GDP.

Nếu nhìn từ góc độ nhà đầu tư: khi Nhà nước đầu tư cho các NHTM Nhà nước, số cổ tức hàng năm thu được thêm lớn hơn lãi suất tiết kiệm, cao hơn so với đầu tư vào các ngành khác (cao hơn nhiều lãi suất Chính phủ đi vay), đặc biệt khi các NHTM bán bớt phần vốn Nhà nước hoặc phát hành thêm cổ phần còn thu được thặng dư đáng kể.

TS. Cấn Văn Lực - chuyên gia tài chính NH cho rằng, thông thường nhà đầu tư sẽ rút vốn khi xảy ra ba trường hợp: DN thua lỗ; Cơ hội đầu tư nơi khác có lợi ích cao hơn; và tận thu cho ngân sách.

Xét cả ba yếu tố này, không có lý gì để Bộ Tài chính - “nhà đầu tư” rút vốn. Và rõ ràng NSNN sẽ có lợi hơn khi để lại cổ tức tại NH nhằm “nuôi dưỡng” nguồn thu. Việc tăng trưởng tín dụng thấp hơn so với yêu cầu còn ảnh hưởng trực tiếp đến thu lãi tín dụng và lợi nhuận của NH, từ đó làm giảm thuế nộp NSNN và giảm thu nhập của người lao động.

Nếu tín dụng giảm 280 nghìn tỷ đồng/năm trong giai đoạn 2016 - 2020, với NIM các NHTM Nhà nước hiện nay là 1,7-1,8% (đã trừ dự phòng rủi ro), mức sụt giảm tín dụng trên sẽ tương ứng với mức giảm thu nhập ròng từ lãi của khối NHTM Nhà nước ở mức 1.800 -5.000 tỷ đồng/năm.

Nếu bỏ qua chi phí quản lý và mức thuế thu nhập DN hiện nay là 20%, thì mỗi năm NSNN bị giảm thu ở mức 360 -1.000 tỷ đồng/năm và khối NHTM nhà nước bị giảm lợi nhuận ở mức 1.440 - 4.000 tỷ đồng. Tính chung trong vòng 5 năm (2016 - 2020), NSNN sẽ không thu được khoản thuế là 1.800 – 5.000 tỷ đồng và lợi nhuận của khối NHTMNN sẽ bị giảm 7.000 - 20.000 tỷ đồng.

Chủ tịch HĐQT BIDV Trần Bắc Hà cho rằng, “gái có công, chồng chẳng phụ” các NHTM Nhà nước đã, đang có đóng góp lớn cho nền kinh tế. Các NH này cũng là công cụ chủ lực để ngành Ngân hàng đã và đang tiếp tục thực hiện yêu cầu của Chính phủ: kiểm soát lạm phát đồng thời hỗ trợ tăng trưởng kinh tế.

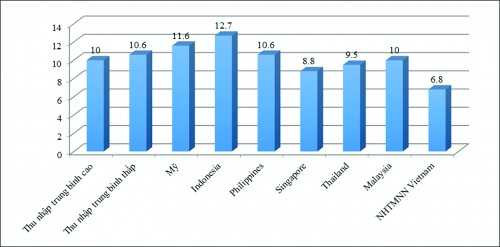

CAR của các NHTM tại một số quốc gia năm 2015 (%)

Doanh nghiệp đặc thù cần cơ chế đặc biệt?

Những số liệu trên cho thấy, không những ngân sách giảm thu, mà việc thu hẹp quy mô, sụt giảm lợi nhuận của NH sẽ ảnh hưởng trực tiếp đến lợi ích của người lao động, dẫn đến nguy cơ chảy máu chất xám trong bối cảnh cơ hội việc làm cho lao động chất lượng cao ngày càng tăng trong bối cảnh hội nhập hiện nay. Một vấn đề quan trọng khác, lâu nay các NHTM Nhà nước vẫn giữ vai trò chủ lực, tiên phong trong việc thực thi các chủ trương, chính sách của Chính phủ, NHNN.

Việc tăng vốn tự có sẽ đảm bảo cho các NHTM này có đủ nguồn lực để thực hiện vai trò cân đối vĩ mô, can thiệp thị trường, nhất là trong công cuộc tái cơ cấu các TCTD giai đoạn II thời gian tới…

Bên cạnh đó, việc tăng vốn tự có trước mắt còn giúp các NHTM đáp ứng yêu cầu theo thông lệ quốc tế về quản trị NH, định hạng tín nhiệm, cũng như chấp hành quy định của pháp luật hiện hành về đảm bảo an toàn vốn. Không nói đến WTO hay TPP, mà ngay với việc tham gia Cộng đồng kinh tế ASEAN (AEC) đã khiến các NH Việt Nam đứng trước thách thức không nhỏ.

Ông Trần Bắc Hà, Chủ tịch HĐQT BIDV cho rằng, để chống đỡ được những rủi ro khi hội nhập thì quan trọng nhất là tăng cường năng lực tài chính và quản trị rủi ro. Thế nhưng, trong khi một số NH của các quốc gia trong AEC thực hiện Basel III hiện thì hiện mới có 10 NHTM Việt Nam thí điểm thực hiện Basel II. Hệ số an toàn vốn (CAR) của các NH trong khối ASEAN trung bình ở mức 10,3% thì của khối NHTM Nhà nước - khối được cho là mạnh nhất chỉ ở mức 9,4%.

Ông Nguyễn Mạnh - Giám đốc Trung tâm Nghiên cứu BIDV cho biết, CAR xác định theo tiêu chuẩn Việt Nam năm 2015 của khối NHTM Nhà nước là 9,4%. Nhưng nếu áp dụng Basel III sẽ làm giảm CAR ít nhất 1,3%, trong khi đó hiện Việt Nam chưa đáp ứng Basel II.

Những phân tích trên cũng cho thấy năng lực tài chính của các NHTM Nhà nước hiện chưa tương xứng với vai trò, vị thế trong nền kinh tế. Chưa kể, một trong những mục tiêu của Đề án tái cơ cấu TCTD giai đoạn 2011-2015 là xây dựng được một đến hai NH tầm khu vực. Mục tiêu này chưa đạt được nên trong giai đoạn tái cơ cấu tiếp theo, đây sẽ là nhiệm vụ quan trọng. Vậy muốn tăng năng lực tài chính cho các NHTM Nhà nước, cụ thể ở đây là tăng hệ số CAR cần những giải pháp gì?.

Kinh nghiệm thực tế của các nước trên thế giới cho thấy, có ba nhóm giải pháp chính: Nhóm giải pháp tăng vốn từ lợi nhuận để lại; Nhóm giải pháp giảm tài sản có rủi ro; Và nhóm giải pháp phát hành cổ phần mới.

Ngoài ra, đối với các quốc gia đang phát triển, một biện pháp tăng vốn khác cũng thường được áp dụng là việc Chính phủ cấp bổ sung vốn cho các NHTM dưới hình thức là phát hành trái phiếu tăng vốn đặc biệt của Chính phủ.

Trong các giải pháp để tăng vốn, giải pháp tăng vốn từ nguồn lợi nhuận để lại được sử dụng là chính. Đối với ngân hàng tại các quốc gia đang phát triển, giải pháp tăng vốn từ lợi nhuận để lại đóng góp đến 80% mức vốn tự có. Đồng thời, tốc độ tăng từ lợi nhuận để lại cũng cao gấp hai lần so mức tăng vốn tự có.

Ngành Ngân hàng có tỷ trọng đóng góp lớn vào thu NSNN (khoảng 16.000 tỷ tương đương 1,6%), trong đó khối NHTMNN đóng góp khoảng 8.000 tỷ ~ 0,8% thu NSNN (số liệu năm 2015). Riêng BIDV, trong 5 năm 2011-2015, tổng khoản tiền nộp thực hiện các nghĩa vụ của NH này lên đến 14 ngàn tỷ đồng.

Bình luận